I. CĂN CỨ PHÁP LÝ

Căn cứ theo quy định tại Điều 47 Luật quản lý thuế số 38/2019/QH14:

“Điều 47. Khai bổ sung hồ sơ khai thuế

1. Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

2. Khi cơ quan thuế, cơ quan có thẩm quyền đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế thì người nộp thuế vẫn được khai bổ sung hồ sơ khai thuế; cơ quan thuế thực hiện xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại Điều 142 và Điều 143 của Luật này. (chi tiết bên dưới nhé).

3. Sau khi cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế sau thanh tra, kiểm tra tại trụ sở của người nộp thuế thì việc khai bổ sung hồ sơ khai thuế được quy định như sau:

a) Người nộp thuế được khai bổ sung hồ sơ khai thuế đối với trường hợp làm tăng số tiền thuế phải nộp, giảm số tiền thuế được khấu trừ hoặc giảm số tiền thuế được miễn, giảm, hoàn và bị xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại Điều 142 và Điều 143 của Luật này;

b) Trường hợp người nộp thuế phát hiện hồ sơ khai thuế có sai, sót nếu khai bổ sung làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được khấu trừ, tăng số tiền thuế được miễn, giảm, hoàn thì thực hiện theo quy định về giải quyết khiếu nại về thuế.

4. Hồ sơ khai bổ sung hồ sơ khai thuế bao gồm:

a) Tờ khai bổ sung;

b) Bản giải trình khai bổ sung và các tài liệu có liên quan.”

Căn cứ theo Điều 7 Nghị định 126/2020/NĐ-CP quy định:

4. Người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế có sai, sót theo quy định tại Điều 47 Luật Quản lý thuế. Người nộp thuế khai bổ sung như sau:

b) Người nộp thuế khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được ngân sách nhà nước hoàn trả thì phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước (nếu có).

– Trường hợp khai bổ sung chỉ làm tăng hoặc giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau thì phải kê khai vào kỳ tính thuế hiện tại. Người nộp thuế chỉ được khai bổ sung tăng số thuế GTGT đề nghị hoàn khi chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế.

Căn cứ theo Công văn 5189/TCT-CS ngày 07/12/2020 của Tổng cục Thuế:

5. Về khai thuế, tính thuế

Điểm mới 2: Sửa đổi quy định người nộp thuế chỉ được khai bổ sung tăng số thuế giá trị gia tăng đề nghị hoàn khi chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế (Điểm b Khoản 4 Điều 7).

Trước đây: Căn cứ các quy định tai Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính, Tổng cục Thuế đã có hướng dẫn: Trường hợp chưa đến thời hạn khai thuế của kỳ tính thuế tiếp theo, người nộp thuế chưa nộp hồ sơ khai thuế để đưa số thuế GTGT còn được khấu trừ chuyển kỳ sau của kỳ tính thuế trước sang chỉ tiêu số thuế khấu trừ kỳ trước chuyển sang trên tờ khai chính thức của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế gửi cơ quan thuế thì được khai bổ sung tăng chỉ tiêu đề nghị hoàn trên tờ khai bổ sung của kỳ tính thuế đó.

Điểm mới 3: Sửa đổi quy định người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế nếu phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót nhưng chưa hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót (Khoản 4 Điều 7).

Trước đây: Tại Điểm a Khoản 5 Điều 10 Thông tư số 156/2013/TT-BTC quy định: Sau khi hết hạn nộp hồ sơ khai thuế theo quy định, người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế.

Như vậy: Quy định về kê khai bổ sung thuế GTGT như sau:

1, Khi DN phát hiện Tờ khai thuế GTGT đã nộp lần đầu có sai, sót -> Thì được kê khai bổ sung thuế GTGT (dù chưa hết hạn hoặc đã hết hạn nộp hồ sơ khai thuế của kỳ tính thuế đó, và trong thời hạn 10 năm nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra).

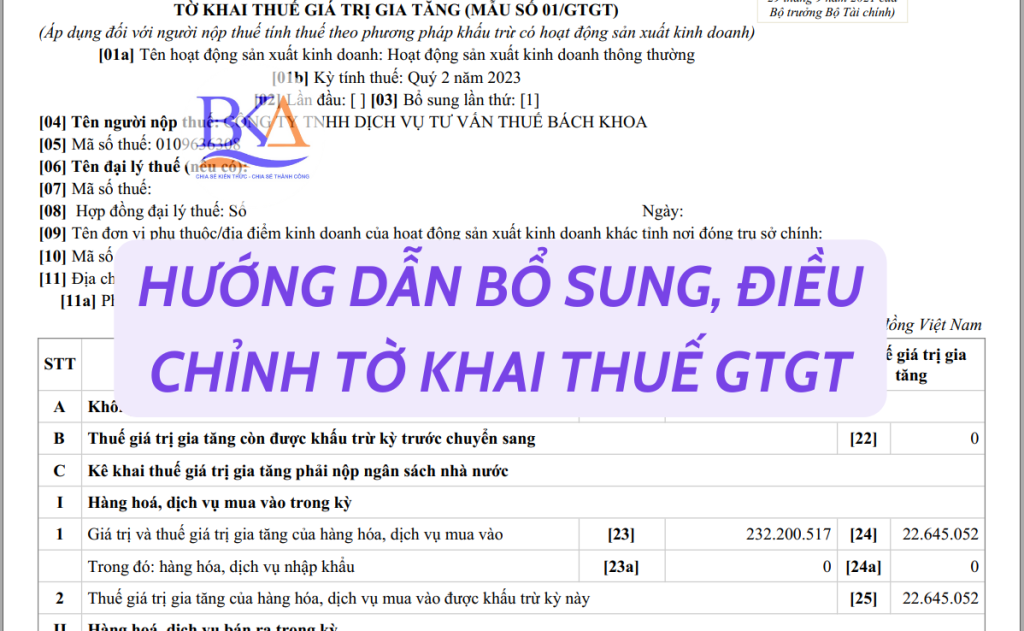

Ví dụ 1: Kế toán Bách Khoa nộp Tờ khai thuế GTGT quý 2/2023 vào ngày 19/7/2023 (đây là tờ khai lần đầu).

– Đến ngày 29/7/2023 phát hiện có sai, sót thì DN phải chọn trạng thái tờ khai là “Tờ khai bổ sung” để kê khai diều chỉnh bổ sung tờ khai thuế GTGT của quý 2/2023 (mặc dù chưa hết hạn nộp tờ khai quý 2/2023 là ngày 31/7/2023).

– Hoặc đến ngày 30/8/2028 phát hiện sai, sót thì DN vẫn được kê khai bổ sung (mặc dù đã hết hạn nộp tờ khai quý 2/2023).

2, Xử lý sau khi kê khai bổ sung điều chỉnh thuế GTGT xong:

a, Nếu dẫn đến TĂNG số thuế phải nộp hoặc GIẢM số thuế đã được ngân sách nhà nước hoàn trả: => Thì phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước (nếu có).

b, Nếu chỉ làm TĂNG hoặc GIẢM số thuế GTGT còn được khấu trừ chuyển kỳ sau: => Thì phải kê khai vào kỳ tính thuế hiện tại (chi tiết xem tiếp phần bên dưới nhé).

– Trường hợp hoàn thuế GTGT: DN chỉ được khai bổ sung TĂNG số thuế GTGT đề nghị hoàn, khi chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế.

3. Nếu Cơ quan thuế đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở:

=> Thì DN vẫn được kê khai bổ sung thuế GTGT=> Nhưng sẽ bị phạt với hành vi kê khai sai hoặc trốn thuế.

4. Sau khi Cơ quan thuế đã ban hành kết luận, quyết định xử lý về thuế sau thanh kiểm tra tại trụ sở: => Thì DN thực hiện khai sổ sung thuế GTGT như sau:

– Nếu làm Tăng số tiền thuế phải nộp, giảm số tiền thuế được khấu trừ hoặc giảm số tiền thuế được miễn, giảm, hoàn -> Thì được khai bổ sung thuế GTGT và bị phạt với hành vi kê khai sai hoặc trốn thuế.

– Nếu khai bổ sung làm Giảm số tiền thuế phải nộp hoặc làm Tăng số tiền thuế được khấu trừ, tăng số tiền thuế được miễn, giảm, hoàn thì thực hiện theo quy định về giải quyết khiếu nại về thuế.

5. Riêng trường hợp Bỏ sót hóa đơn Đầu vào – Đầu ra (Quên không kê khai) thì kê khai như sau:

– Phải kê khai bổ sung điều chỉnh vào kỳ phát sinhhóa đơn.

(Tức là kê khai bổ sung điều chỉnh lại tháng, quý mà DN xuất hóa đơn đó) như hướng dẫn dưới bài viết.

Ví dụ: Tháng 8/2023 phát hiện bỏ sót 1 hóa đơn đầu ra của tháng 1/2023 -> Thì phải kê khai bổ sung, điều chỉnh Tờ khai tháng 1/2023 (nếu KK theo tháng) hoặc tờ khai của quý 1/2023 (nếu kê khai theo quý)

II. Hướng dẫn cách kê khai bổ sung điều chỉnh thuế GTGT trên phần mềm HTKK

Tổng quan khi kê khai điều chỉnh bổ sung sẽ có những bước như sau:

– Bước 1: Vào phần mềm HTKK => Chọn tờ khai đã kê khai sai

– Bước 2: Chọn kỳ đã kê khai sai

– Bước 3: Chọn trạng thái tờ khai bổ sung, Chọn số lần khai bổ sung, kiểm tra lại ngày lập KHBS

– Bước 4: Bấm “Đồng ý” để vào tờ khai điều chỉnh

– Bước 5: Điều chỉnh tờ khai

– Bước 6: Nhập mã giao dịch điện tử Tại tab “01-KHBS”:

– Bước 7: Bấm “Tổng hợp KHBS”

– Bước 8: Xác định kết quả của việc kê khai điều chỉnh bổ sung

– Bước 9: Ghi lý do điều chỉnh

– Bước 10: ấn “Ghi” để kiểm tra thông tin

– Bước 11: Kết xuất XML và gửi tờ khai bổ sung qua mạng

Điều kiện để có thể thực hiện kê khai điều chỉnh bổ sung trên PM HTKK: Trên phần mềm HTKK tại máy tính thực hiện phải tồn tại tờ khai của kỳ có sai sót

Ví dụ: Muốn làm kê khai điều chỉnh bổ sung cho kỳ quý 1/2023 thì tại phần mềm HTKK trên máy tính đang muốn thực hiện làm điều chỉnh bổ sung đó phải tồn tại (tức là có dữ liệu) của tờ khai quý 1/2023 rồi

Cách điều chỉnh tờ khai thuế GTGT: Tìm đến lỗi sai trên tờ khai để sửa thành đúng: thực hiện theo đúng nguyên tắc “Sai đâu – Sửa đấy”

=> Tìm đến tất cả các lỗi sai trên tờ khai để điều chỉnh thành đúng (1 lần làm tờ khai điều chỉnh có thể điều chỉnh cho tất cả các lỗi sai (không phân biệt sai bao nhiêu lỗi, sai ở bao nhiêu chỉ tiêu, đầu ra hay đầu vào -> Cứ phát hiện ra chỉ tiêu đó bị sai thì điều chỉnh tất)

+ Đối với lỗi sai tại phụ lục thì thực hiện điều chỉnh tại phụ lục

+ Đối với lỗi sai tại chỉ tiêu 22 thì thực hiện sửa trực tiếp tại chỉ tiêu 22

+ Đối với các lỗi sai liên quan đến hóa đơn đầu vào thì:

=> Thực hiện điều chỉnh: sửa trực tiếp tại các chỉ tiêu liên quan như 23, 24, 25 hoặc 23a, 24a (Cứ chỉ tiêu nào sai thì sửa chỉ tiêu đó thành đúng, hoặc tất cả các chỉ tiêu này đều bị sai thì sửa tất cả thành đúng)

+ Đối với các lỗi sai liên quan đến hóa đơn đầu ra như:

=> Thực hiện điều chỉnh: sửa trực tiếp tại các chỉ tiêu liên quan như: 26, 29, 30, 31, 32, 33 hoặc 32a (Hóa đơn đầu ra đó ghi thuế suất bao nhiêu % -> liên quan đến chỉ tiêu nào thì sửa chỉ tiêu đó thành đúng)

+ Đối với lỗi sai tại chỉ tiêu 37, 38 hoặc chỉ tiêu 39a thì thực hiện sửa trực tiếp tại chỉ tiêu 37, 38 hoặc chỉ tiêu 39a

Cách thực hiện điều chỉnh:

+ Sai cao hơn thì trừ đi (Cần điều chỉnh giảm thì trừ đi)

+ Sai thấp hơn thì cộng vào (Cần điều chỉnh tăng thì cộng vào)

III. DỊCH VỤ KẾ TOÁN THUẾ TẠI BÁCH KHOA

Công ty Kế Toán Bách Khoa là một trong những công ty chuyên cung cấp các dịch vụ kế toán, kiểm toán, thuế… uy tín.. Nhân sự của kế toán Bách Khoa là những người có nhiều kinh nghiệm trong lĩnh vực tư vấn, có đầy đủ các giấy phép hành nghề kế toán do Bộ tài chính cấp và giấy phép hành nghề đại lý thuế do Tổng cục thuế cấp. Khi bạn sử dụng dịch vụ của Kế toán Bách Khoa, chúng tôi sẽ thay bạn hoàn thành công việc từ a đến z. Công ty Kế toán Bách Khoa cam kết sẽ cung cấp dịch vụ có chất lượng tốt nhất với chi phí hợp lý.

Kế toán Bách Khoa sẽ hỗ trợ kế toán trọn gói cho công ty nước ngoài bao gồm:

- Dịch vụ kế toán trọn gói cho doanh nước ngoài

- Dịch vụ lập báo cáo tài chính

- Dịch vụ soát xét báo cáo tài chính

- Dịch vụ tư vấn kế toán chuyên sâu

- Dịch vụ kê khai thuế hàng tháng, hàng quý

DỊCH VỤ KẾ TOÁN THUẾ TRỌN GÓI GIÁ RẺ BÁCH KHOA

VPGD: Tòa CT4 KĐT Mỹ Đình, Đường Mễ Trì, Phường Mỹ Đình 1, Quận Nam Từ Liêm, Thành phố Hà Nội

Hotline: 094.859.3663

Zalo: Dịch vụ tư vấn thuế Bách Khoa trên Zalo

Mail: ketoanbachkhoa.edu@gmail.com

Website: Dịch vụ hoàn thuế giá trị gia tăng – Báo giá trọn gói tại Hà Nội

Lỗi: Không tìm thấy biểu mẫu liên hệ.

Bài viết liên quan: